Bear Put Spread는 옵션의 매도 포지션을 동반하는 합성 옵션 투자방식이므로 리스크 매니지먼트와 관련해 높은 지식과 경험을 요구하는 전략입니다.

적어도 몇년동안 개인적으로 옵션 거래를 해오셨거나 전문인들에게 적합한 전략입니다.

이 전략은 수직 스프레드 (Vertical Spread)의 한 종류입니다. 수직 스프레드란 똑같은 만기일과 기초자산을 가진 콜옵션이나 풋옵션을 행사가만 다르게 하여 하나는 매수하고 다른 하나를 매도하는 전략입니다. 예를들면 콜옵션 수직 스프레드는 콜옵션을 매수하고, 행사가만 다른 또다른 콜옵션을 매도하는 것입니다.

여기서 옵션을 매수할때는 프리미엄을 지불(Debit)하고 매도할때는 프리미엄을 받기(Credit) 때문에 이 둘의 Net Premium이 Debit Spread인지 Credit Spread인지를 결정합니다.

스프레드 전략들은 트레이더에 따라 부르는 방식이 조금씩 틀립니다. Bear Put Spread와 같은 경우는 Long Put Spread라고 부르는 경우도 있고 Debit Put Spread라고 부르는 경우도 있습니다.

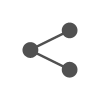

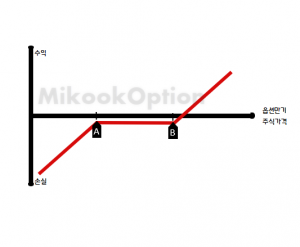

Bear Put Spread 전략을 사용하는 트레이더는 기초자산 가격의 단기적인 하락을 전망합니다. 그래서 하방에 베팅을 하는 풋옵션 매수 포지션 (행사가 B)을 기본으로 합니다. 하지만 풋옵션 매수 포지션만 갖기에는 지불해야 하는 프리미엄이 부담되어 조금 더 싼 풋옵션을 매도 (행사가 A)하여 총 드는 프리미엄을 일부 상쇄하는 것입니다.

여기서 풋옵션 매도 포지션은 총 지불해야 하는 프리미엄을 줄여주어 최고 가능 손실(Max Possible Loss)을 줄여주는 대신 최고 가능 수익(Max Possible Profit)도 줄여버리는 역할을 합니다. 결과적으로, 최고 가능 수익과 최고 가능 손실이 모두 어느정도 인지 알 수 있는 (“Defined Risk”) 합성 포지션이 위와 같은 그래프로 완성되는 것입니다.

더 저렴한 풋옵션 매수

이 전략을 사용하는 트레이더는 기초자산 가격의 하방에 베팅을 하고 싶지만 큰 확신이 서지 않습니다. 그래서 프리미엄 전체를 지불하기는 망설입니다. 만약에 예상이 틀릴 경우 지불한 모든 프리미엄을 상실하기 때문입니다. 풋옵션 매수에 이용되는 프리미엄 지출을 줄이기 위해 행사가만 다른 풋옵션을 매도함으로써 Max Possible Profit을 일부분 포기하는 대신 Max Possible Loss도 줄이기로 결정합니다.

예제의 간단화를 위해 옵션의 기초자산을 미국 개별주식으로 가정합니다.

- 행사가 B의 풋옵션 매수

- 행사가 A의 풋옵션 매도

참고: 이 전략을 실시할 때 기초주가의 가격은 보통 A와 B 사이에 위치합니다.

넷 프리미엄 = 받은 프리미엄 – 지불한 프리미엄

옵션만기시 주당 최대가능수익 = 높은 행사가 (B) – 낮은 행사가 (A) + 넷 프리미엄

옵션만기시 손익분기점 = 높은 행사가(B) – 넷 프리미엄

옵션만기시 최대 가능 손실 = 넷 프리미엄

다음과 같은 가정을 해보겠습니다.

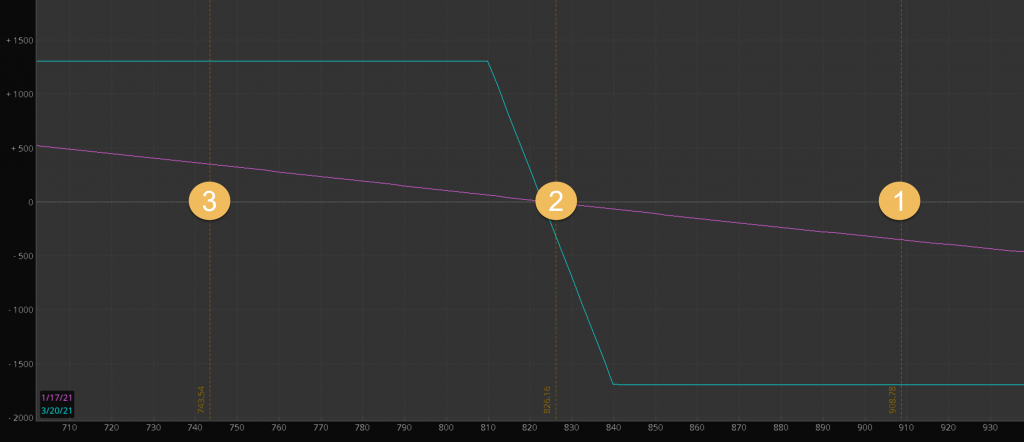

- 오늘의 날짜: 1/17/2021

- 기초자산: 테슬라 주식 (TSLA) 100주 현재가 826.16

- 투자자의 시장전망: 기초주가의 단기적 하락

- 투자자의 목표: 저렴한 프리미엄으로 하락에 베팅

- 전략:

- 테슬라 풋옵션 매수 (3/19/2021 만기, 행사가 841)

- 테슬라 풋옵션 매도 (3/19/2021 만기, 행사가 810)

- 넷 프리미엄 = – 16.98

옵션만기 손익그래프를 한번 살펴볼까요? 세가지의 만기 시점 시나리오를 가정해 보겠습니다.

시나리오 1

- 만기시점 주가 908.78

- 손실 = 넷 프리미엄

- – 16.98 X 100주 = – $1,698 손실

시나리오 2

- 만기까지 주가변동 없을시

- 손익분기점 = 840-16.98 = 823.02

- 주당 손실 = 823.02 – 826.16 = -3.14

- – 3.14 X 100주 = -$314 손실

시나리오 3

- 만기시점 주가 743.54

- 주당 수익 = (840-810)-16.98 = 13.02

- 13.02 X 100 = $1,302 수익

여러분께 도움이 되는 웹사이트를 만들고자 노력하는 중입니다. 혹시 수정이나 보완이 필요한 부분을 발견하신다면 언제든지 info@mikookoption으로 알려주시면 감사드리겠습니다. 앞으로 더 노력하겠습니다.

– 로우키 올림 –