주가 상승을 예상하지만.. 헤지가 필요하다.

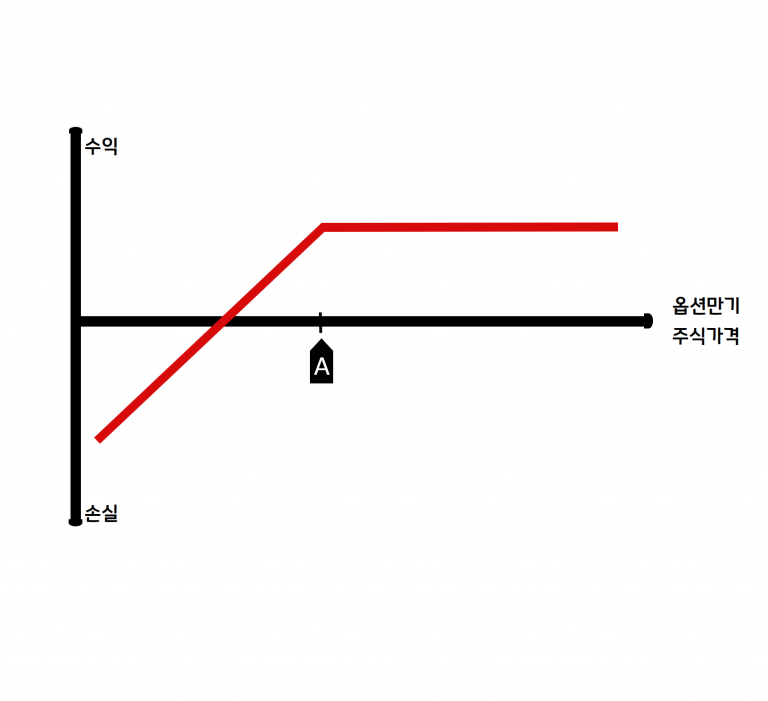

프로텍티브풋 전략을 사용하는 투자자는 기본적으로 보유하고 있는 기초주식의 강세를 예상합니다. 하지만 혹시나 있을 주가하락에 대비해 일정수준 이상 손실이 나지 않도록 풋옵션 매수를 통해 헤지하는것을 목표로 합니다. 풋옵션 매수자(Long Put)는 기초주식을 행사가격에 매도할 수 있는 권리를 소유한다고 기본강의에서 다뤘습니다. 기초주식을 소유함과 동시에 풋옵션을 매수한다면 주가가 하락할 경우 풋옵션을 행사해 더이상 손실을 막을 수 있는 것입니다. 이렇게 보호하고자 하는 주식을 기초자산으로 하는 풋옵션을 매수 하는 것을 프로텍티브풋이라고 합니다. 만약에 기존에 보유중인 주식이 아닌 새로운 주식과 그 풋옵션을 동시에 매수한다면 매리드풋 ( Married Put)이라고 합니다.

Stop Order의 대체 전략

Stop Order는 주가가 하락해 투자자가 명시한 가격을 건드릴 경우 자동으로 Market Order가 발동되는 장치입니다. 주식투자를 오래해 보신분들은 아시겠지만 이 Stop Order는 어느 가격에 걸어둘지가 아주 애매합니다. 현재가와 너무 가깝게 걸어놓으면 아주 작은 조정에도 주식포지션이 매도될 수 있고 주가가 반등을 할때 주식을 소유하지 못하는 상황이 발생할 수 있습니다. 현재가와 먼곳에 Stop Order를 걸어놓았다 할지라도 원하지 않는 일이 발생할 수 있는건 마찬가지 입니다. 예를들면, 장중에 갑자기 악재 뉴스가 나왔다고 가정해 봅시다. 시장에서 악재를 너무 확대 해석하는 바람에 주가를 몇초동안 큰폭으로 하락시켰다가 다시 제자리로 회복했습니다. 그와중 주가보다 한참 아래로 걸어놓았던 Stop Order가 발동되어 버립니다. 결과적으로 투자자그 주식은 아주 낮은 가격에 잊어버리게 되는것이죠.

이러한 단점을 보완하기 위해 주식 옵션투자자들은 가끔 헤지하고자 하는 주식의 풋옵션 매수를 통해 Stop Order를 대체하기도 합니다. 풋옵션은 매수자가 꼭 원할때만 행사를 할 수가 있기 때문에 Stop Order가 갑자기 발동되는 단점을 보완할 수 있는 것입니다.

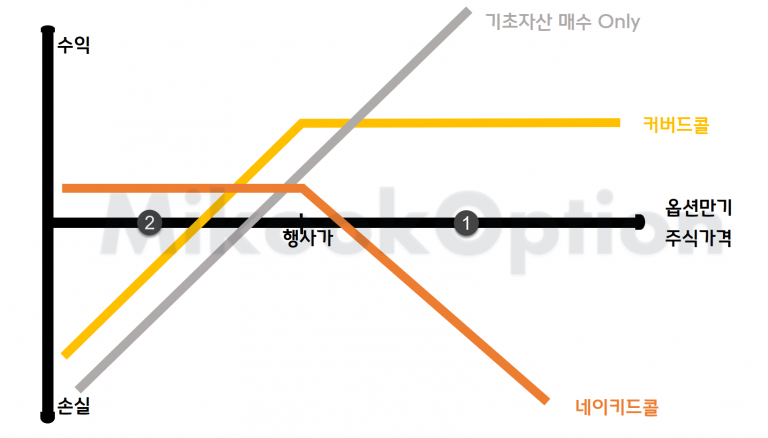

프로텍티브풋 전략의 장점이라면 아주 큰 주가하락으로부터 주식을 보호할 수 있다는 점이 있겠습니다. 이전 다른 전략시간에서 커버드콜은 손실을 일정부분만 헤지한다는 점을 배웠습니다. 프로텍티브 풋은 주가가 하락을 하더라도 일정수준 이하에서 손실을 완전히 멈추게 하기 때문에 헤지의 목적으로는 커버드콜보다 효과적이라고 할 수 있겠습니다.

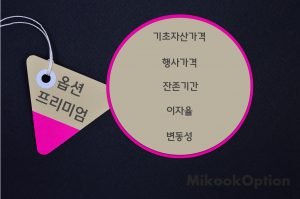

프로텍티브풋의 단점이라면 풋옵션매수를 할때 프리미엄을 지출해야 한다는 점입니다. 포트폴리오가 주가 하락으로 부터 보호되는 것은 좋지만 그만큼 지출이 따른다는점 명심하시기 바랍니다. 때문에 풋옵션을 매수할때는 최대한 프리미엄이 쌀때 하는 것이 좋겠습니다.

옵션의 기본 개념을 숙지하신 분이라면 누구나 쉽게 구사할 수 있는 젼략입니다.

예제의 간단화를 위해 옵션의 기초자산을 미국 개별주식으로 가정합니다.

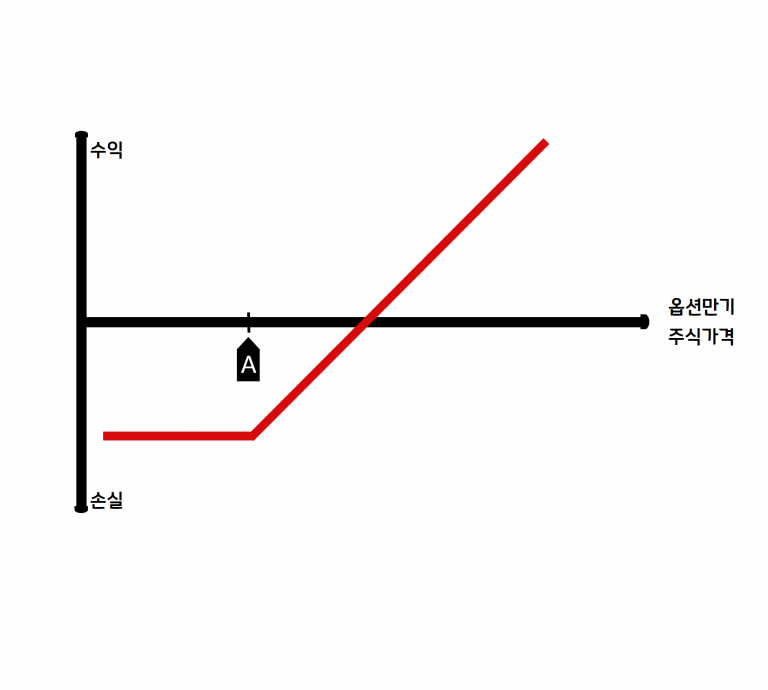

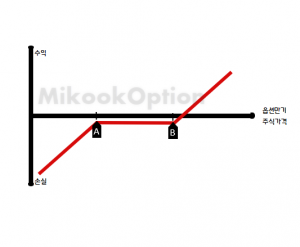

행사가 A (위의 그래프 참고)의 풋옵션 매수

옵션만기시 주당 최대가능수익 = 만기시 주가 – 주식 매수가 – 프리미엄

- 만기시 주가가 이론적으로 무한대가 될 수 있으므로 최대 가능 수익도 무한대.

옵션만기시 손익분기점 = 주식 매수가 + 프리미엄

- 프리미엄을 지불한 만큼 손익분기점이 높아집니다.

- 때문에 수익을 내기 위해서는 지불한 프리미엄만큼 이상으로 현재보다 주가가 상승해야만 합니다.

-옵션만기시 주당 최대가능손실 = 주식 매수가 – 풋옵션 행사가 + 프리미엄

- 풋옵션의 행사가격보다 만기시 주가가 낮을때 최대 손실 발생

다음과 같은 가정을 해보겠습니다.

- 오늘의 날짜: 2/26/2021

- 기초자산: 아마존 주식 (GE) 100주 매수가 12.74

- 투자자의 시장전망: 보유중인 GE 주식의 강세

- 투자자의 목표: GE 주식의 상승으로 인한 수익을 노림과 동시에 혹시나 있을지 모를 주가 하락으로부터의 보호

- 전략: GE 주식을 계속 보유함과 동시에 풋옵션 매수 (4/16/2021 만기, 행사가 12, 프리미엄 0.57)

옵션만기 손익그래프를 한번 살펴볼까요? 세가지의 시나리오를 가정해 보겠습니다.

시나리오 1

- 주가 14.01으로 10% 상승시

- 주당 수익 = 만기시 주가 – 주식 매수가 – 지불한 프리미엄

- (14.01 – 12.74 – 0.57) X 100주 = $70 수익

시나리오 2

- 주가변동 없을시

- 지불한 프리미엄 – 0.57 X 100주 = – $57 손실

시나리오 3

- 주가 10.19로 20% 하락시

- 주당 손실 = 풋옵션 행사가 – 주식 매수가 – 프리미엄

- (12 – 12.74 – 0.57) X 100주 = – $131 손실

몇가지 중요포인트 짚고 넘어가 보겠습니다.

첫번째로, 시나리오1에서 주가 상승으로 인해 수익이 발생했으나 만약에 풋옵션 매수를 통한 헤지를 하지 않았다면 더 높은 수익 (14.01 – 12.74) X 100 = $127 을 낼 수 있었던 점.

두번째로, 시나리오 2에서 주가변동이 없었을에도 불구하고 이미 프리미엄을 지불했기 때문에 손실이 발생한 점.

세번째로, 주가가 큰 폭 하락했을때 주식만 보유했을때 ((12.74-10.19) X100 = $255 손실)보다 손실폭을 크게 줄인점.

여러분께 도움이 되는 웹사이트를 만들고자 노력하는 중입니다. 혹시 수정이나 보완이 필요한 부분을 발견하신다면 언제든지 info@mikookoption으로 알려주시면 감사드리겠습니다. 앞으로 더 노력하겠습니다.

– 로우키 올림 –