헤징은 투자 또는 투자 포트폴리오와 관련된 특정 위험을 감소하거나 제거하는것을 의미합니다. 이론적으로는 “완벽한” 헤징 전략이란 새로운 위험을 추가하거나 잠재적 수익을 희생하지 않고 모든 원치 않는 위험을 제거함을 뜻합니다. 그러나 다음과 같은 여러 이유로 실제로 “완벽한” 헤지를 달성하는 것은 매우 어려울 수 있습니다:

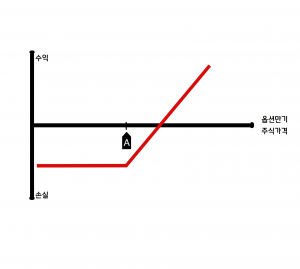

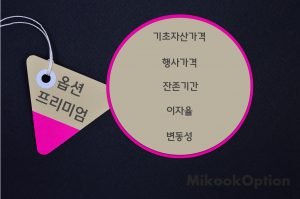

헤징 비용: 옵션 또는 선물과 같이 헤징에 사용되는 도구는 비용이 발생합니다. 헤징이 자주 발생하면 이러한 비용이 누적되어 수익을 감소시킬 수 있습니다.

모델 위험: 헤징은 위험 정도를 예상 측정하기 위해 금융 모델의 사용을 합니다. 이 모델들은 결함이 있거나 잘못된 가정을 기반으로 할 수 있습니다. 때문에 모델들은 언제까지나 조금더 나은 예측을 위한 도구일 뿐이지 완벽한 헤징을 보장하지는 않습니다. 예를들면, 옵션의 다이나믹 델타 헤징에서 블랙숄즈를 사용해 지속적으로 헤징을 하더라도 완벽한 헤징이 될수는 없습니다.

유동성 위험: 일부 헤징 도구는 유동성이 없을 수 있어 원하는 때에 헤지 위치를 조정하거나 폐쇄하기 어려울 수 있습니다. 예를들면, 유동성이 낮은 주식의 옵션을 사용해 헤징을 했다면 터무니 없이 넓은 프리미엄의 Bid-Ask를 감수해야 하고 때때론 내가 원하지 않는 가격에 Exit을 해야 하는 경우가 발생합니다.

운영 위험: 헤징을 구현하거나 유지하는데 있어 경험도에서 오는 또는 기술적 오류의 위험입니다. 완벽한 옵션에 대한 이해도 없이 헤징을 하였다가 생각한대로 헤징이 되지 않아 큰 손실이 발생했다는 뉴스를 종종 보셨을 것입니다.

헤징 도구의 만기: 옵션과 같은 도구에는 만기 날짜가 있습니다. 때문에 지속적으로 Roll을 해줘야 하고 그 과정에서 완벽한 헤징에서 벗어나게 만드는 이벤트들이 발생할 수 있습니다.

상대방 위험: 헤지의 다른 쪽 당사자가 옵션 계약의 약속을 이행하지 않는 위험이 존재할 수 있습니다. 물론 상장된 옵션들의 경우는 이런 경우가 발생하기 힘들지만 중재 시스템이 없는 비상장 옵션들의 경우는 큰 상대방 위험을 감수해야 합니다.

과도한 헤징: 위에서 말했듯이 옵션을 이용해 헤지를 할 경우에는 우리가 보험에 들때와 마찬가지로 프리미엄이라는 비용을 지불해야 합니다. 때문에 항상 헤징을 하기는 심리적으로 힘들고 만약에 기초자산의 시장이 계속 횡보를 할경우 과도한 헤징 비용으로 인한 손실을 초래할 수 있는 위험에 노출될 수 있습니다.

미완성 시장: 특정 위험을 헤지할 직접 도구가 없을수 있습니다. 물론 지금은 존재하지만 가상화폐의 경우 과거에는 이를 기초자산으로 하는 옵션이 존재하지 않았기에 직접적인 헤징을 할 수 없었습니다. 이럴경우 기초자산과 상관관계가 있는 또다른 기초자산의 옵션을 사용해야 하기에 완벽한 헤징이 될 수 없습니다.

“완벽한” 헤징 전략이 까다롭더라도 옵션을 이용한 “효과적인” 헤징은 여전히 가능합니다. 이를 위해서는:

위험 이해: 어떻게 및 무엇을 헤지할지 결정하기 위해 위험을 식별하고 정량화하는 것이 첫 번째 단계입니다. 옵션에서는 특히 델타에 대한 이해, 감마의 영향, 그리고 시간가치의 변화에 대한 이해가 가장 중요합니다.이에 대한 예제와 자세한 설명은 미국옵션 웹사이트의 기초와 초보 강의를 참고해 보시면 좋을것 같습니다.

정기적 모니터링: 웨에서도 언급했듯이 모든 옵션에는 만기가 존재하기 때문에 정기적인 모니터링을 요구합니다. 만기가 다가왔을때는 Roll을 해주어야 하고 만약에 마진 어카운트라에서의 부분 헤징이라면 매일 매일 시장의 변화에 따른 델타 Exposure를 모니터링 해줘야 합니다.

비용-편익 분석: 헤징이 가치를 더하는지 확인하기 위해 헤징의 잠재적 이점에 비해 비용을 적절히 고려하는 것이 중요합니다. 옵션에서의 헤징의 비용은 즉 프리미엄 입니다. 프리미엄이 낮을때 헤징을 하는것이 비용을 줄이는데 도움을 줄 수 있습니다. 이를 위해서는 옵션의 Implied Volatility (내재변동성)에 대한 이해가 필요합니다.

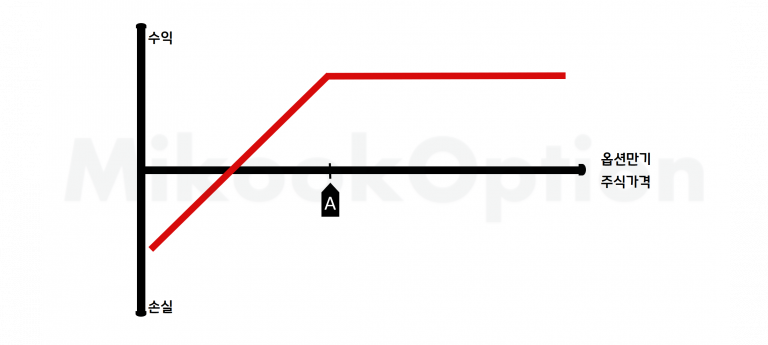

위의 세가지에 대한 이해와 경험도가 쌓인다면 커버드콜, CSP (Cash Secured Put), 휠전략 (Wheel Strategy)등의 Cost Basis를 줄이는 방법으로 부분헤징을 하면서 포트폴리오를 효과적으로 관리할 수 있게 됩니다. 또한, 무분별한 콜매수나 풋매수에서 벗어나 스프레드 거래와 또 나아가서는 아이언 콘돌이나 버터플라이와 같은 전략으로 위험도를 나의 리스크 프로파일에 맞게 조정할수 있게 되는 것입니다.

결론적으로 “완벽한” 헤징 전략은 회피하기 어려울지라도, 잘 설계되고 관리되는 헤징은 여러분들에게 원치 않는 위험을 관리하는 중요한 도구가 될 수 있습니다.

이 미국옵션 웹사이트의 강의/전략 컨텐츠를 모두 이해하신다면 당장은 아니겠지만 장기적으로 여러분께서 성공적인 투자를 하실수 있다고 생각합니다. 당장 큰 수익을 내야한다는 조바심을 버리시고 차분히 하나하나 이해해 나가시기 바랍니다.