“내 자산의 가치가 하락할 수 있는 용납못한다. 난 오로지 리스크 없는 투자만 하고싶다.” 제가 투자를 처음 접하시는 분들께 자주 듣는 말입니다. 저역시도 지금까지 많은 생각을 해봤습니다. 과연 리스크가 없는 투자가 가능할까.. 그래서 리스크가 높은것부터 낮은순서대로 자산군을 아주 간단히 생각나는대로 간단히 한번 나열해봤습니다.

파생상품 > 주식 > 채권 > 현금

물론 조금더 들여다보면 위험도의 크기는 이런식으로 구분이 되겠네요.

- 파생상품중 개별상품을 기초자산 > 인덱스를 기초자산

- 주식은 성장주 > 가치주, 혹은 스몰캡 > 미들캡 > 라지캡

- 채권은 회사채 >국채

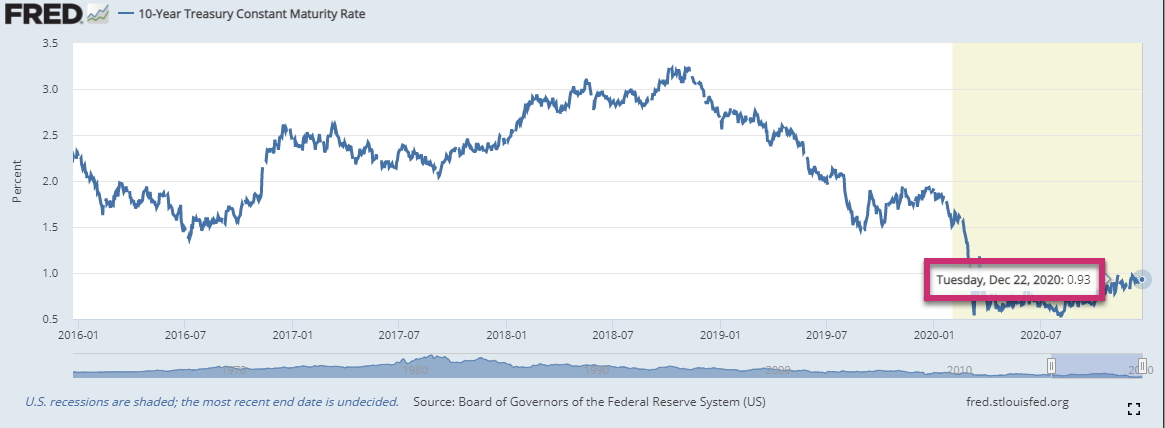

간단히 생각해보니 무위험 자산군은 미국채 Treasury Bond (T-Bond) 가 유일하네요. 그럼 현재를 기준으로 미국채 10년물의 Constant Maturity Rate을 살펴볼까요?

2020년 12월 22일 기준으로 시장참여자가 리스크가 없는 투자를 했을때 얻을수있는 적정수익률이 0.93% 정도가 되겠네요. 이정도의 수익률이라면 대부분의 사람들이 투자할 가치가 없다고 여기실꺼라 생각합니다. 흠.. 제가 한가지 덧붙이자면 여기에서 현재 물가상승률을 빼볼까요? 자 내가 무위험 자산군에 현금을 투입해서 약 0.93%의 수익을 얻었다고 합시다. 그리고 그사이에 물가가 평균1.9% (미국의 현재 물가상승률) 정도 상승했다고 가정해 보겠습니다.

Real Risk-Free Return = 0.93% – 1.90% = -0.97%

내가 무위험 투자를 해서 얻어낸 실질적으로 체감하는 수익은 마이너스였다는 것입니다. 물론 현재가 역대 최저 국채이자율시대이고 경제상황에 따라 그때그때 실질 무위험수익율은 변하겠지만, 여기서 드리고 싶은 말씀은..

“ 장기적으로 건강한 투자는 적절한 리스크를 지는 분산된 자산군으로 이루어진 포트폴리오이지 무위험투자가 아니다. ”

모든 자산군의 가치평가의 공식에는 무위험 수익률이 하나의 요소로 들어가 있습니다. 가장 간단한 예로 회사채의 적정가치를 평가할때 무위험 이자율을 시작으로 그회사가와 관련된 리스크 프리미엄(예를들면 그회사가 망할 확률 등등)이 더해져서 그회사 채권의 이자율이 무위험수익률보다 높게 정해지는거죠.

그렇다면 나의 상황에서 내가 감당할 수 있는 리스크는 어느정도가 적당할까라는 의문을 던지실겁니다. 내 포트폴리오에서 어느정도가 주식비중이 되어야 할까요? 사람들이 이런 질문을 할때 일단 저는 100에서 본인의 나이를 빼라고 합니다. 그리고 나온값을 100으로 나눠줘서 %로 바꾸고 개인적인 재정상황에 따라 +10% 아니면 -10%를 해주라고 합니다.

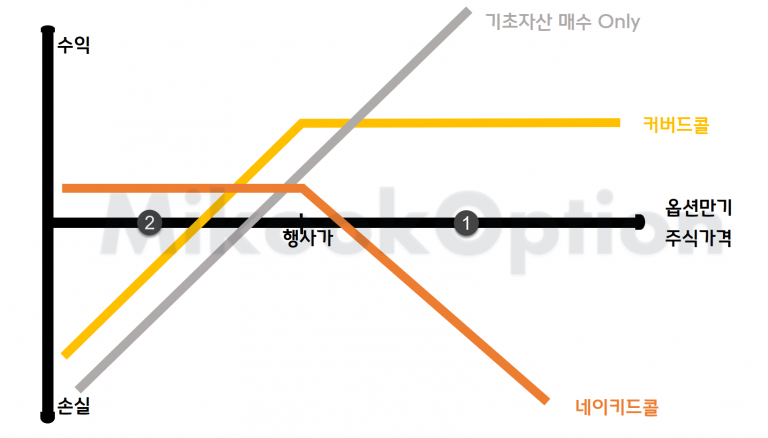

그다음 남은 자산의 80%를 채권비중으로 채우고 마지막 아주 적게 남은 비중 (5%이내)을 대체투자와 파생상품등 조금더 모험적인 자산군으로 채울 수 있습니다. 만약, 포트폴리오의 주전략이 Covered Call과 같이 오히려 그냥 주식포지션보다 안전한 전략이라면 파생상품의 비중을 더 높일수도 있습니다. 주가상승으로부터의 수익뿐만 아니라 시간가치 매도로 부터 오는 수익의 기회또한 얻음으로써 수익구조의 다양성을 늘릴 수 있기 때문입니다. Covered Call과 관련된 강의를 옵션초보 페이지에서 꼭 들어보시길 바랍니다.

핵심포인트

- 무위험투자가 무조건 좋은것은 아니다.

- 적정주식비중 = (100 – 본인나이)/100 +/- 10%

- Covered Call 전략은 그냥 주식에 투자하는것보다 안전한 투자방식이며 주가상승과 콜옵션매도의 시간가치로부터 오는 수익구조를 낼 수 있다.