옵션 양매도 (Short Straddle)는 합성하는 방법은 쉽지만 아주 신중하게 사용해야 하는 전략입니다. 왜냐하면 기초주식의 주가가 많이 움직일 경우 큰 프리미엄 손실을 발생시킬 수 있기 때문입니다.

옵션 매도 포지션 두개를 한번에 갖는 전략이기 때문에 큰 마진 거래를 요구하는 전략이라고 할 수 있겠습니다. 그래서 이 전략은 적어도 몇년 이상 옵션 트레이딩을 해오신 분들에게 적합하다고 생각됩니다.

낮은 변동성일시 프리미엄 인컴의 최대화

등가격(At-the-Money)과 가까운 콜옵션과 풋옵션을 동시에 매도함으로써 프리미엄 인컴을 높일 수 있습니다. 만약에 주가가 많이 움직이지 않을 경우, 매일 시간가치의 하락으로 부터 오는 수익을 얻으실 수 있어요.

하지만 주가가 행사가에서 멀어지면 멀어질수록 어느정도의 손실이 발생할 수 있는지부터 먼저 생각해보시길 바랍니다. 이 전략은 conceptually 무한대의 손실을 발생시킬 수 있는 전략이기 때문에 주가 움직임의 폭에 대한 큰 확신이 있을때만 사용해야 한다는 점 명심해 주세요.

이 전략은 기본적으로 내재변동성(Implied Volatility, 줄여서 IV)에 대한 이해가 있는 트레이더에게 적합한 전략이라고 할 수 있습니다. 가끔 주가의 내재변동성이 Historical IV보다 너무 높을때가 있는데요 그럴때 들어가서 제자리로 돌아올때 청산하여 수익을 냅니다. 고평가된 주식을 찾아 공매도를 하는것이 아닌, 고평가된 내재변동성을 찾는것이 이 전략의 핵심이겠습니다.

예제의 간단화를 위해 옵션의 기초자산을 미국 개별주식으로 가정합니다.

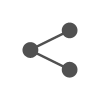

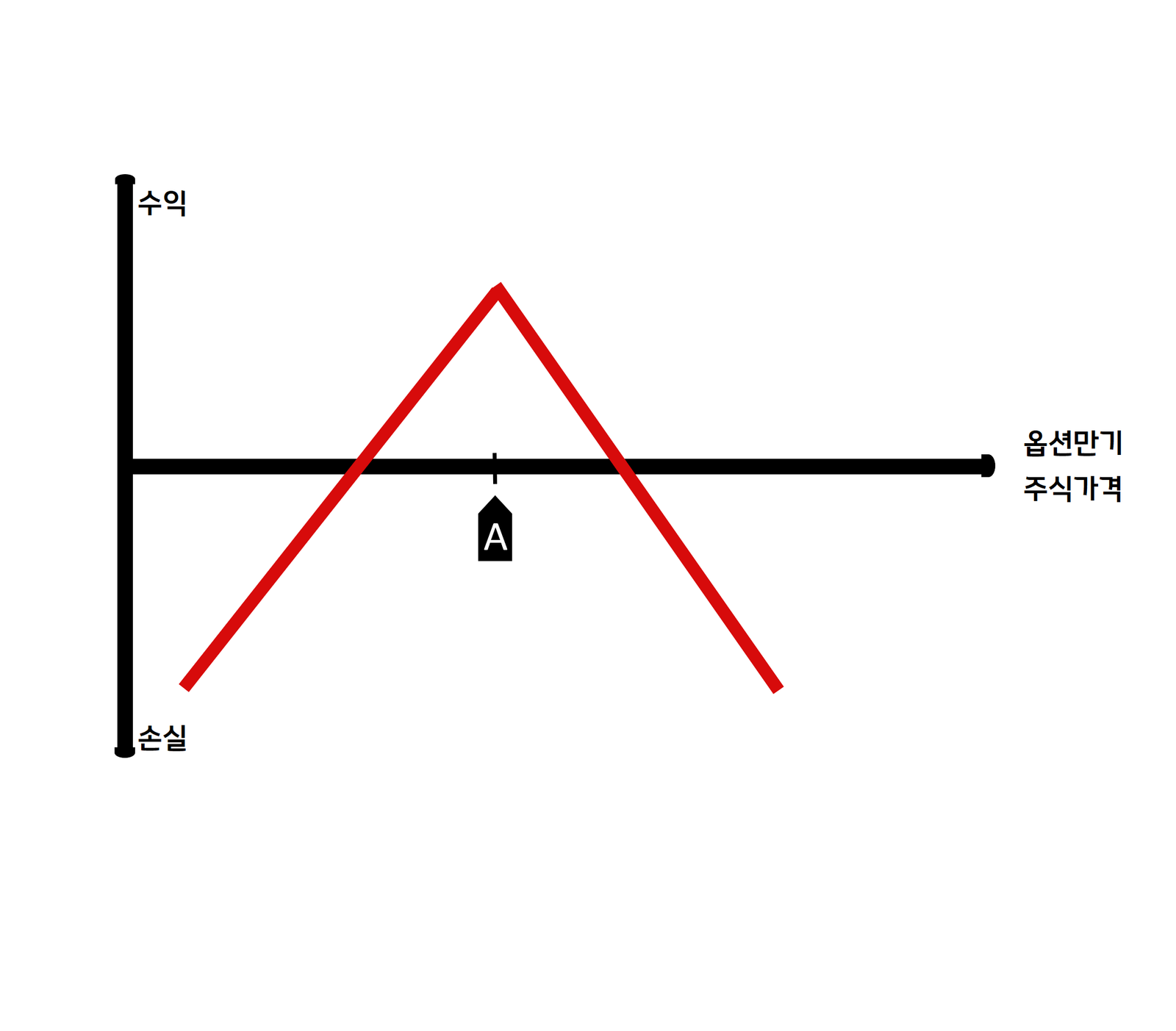

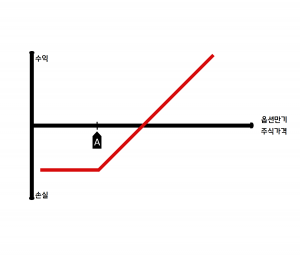

- 행사가격 A의 콜옵션 매도

- 행사가격 A의 풋옵션 매도

참고: 보통 Straddle전략은 옵션의 행사가를 현재 기초주식의 주가와 가까운 등가격(ATM)쪽에 잡습니다.

콜옵션 프리미엄 + 풋옵션 프리미엄

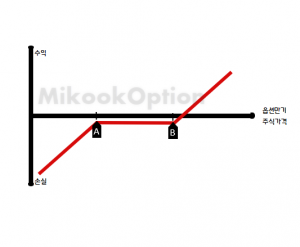

맨 위의 그래프에서 주가가 변하지 않으면 않을수록 수익이 높다는 것을 확인해 주세요.

Straddle 전략에서는 두개의 손익분기점이 존재합니다. 여기서 콜옵션과 풋옵션 매도로 받은 프리미엄을 합친것을 총 프리미엄이라고 하겠습니다.

옵션만기시 손익분기점 #1 = 행사가 + 총 프리미엄

옵션만기시 손익분기점 #2 = 행사가 – 총 프리미엄

옵션만기시 최대가능손실 = 무한대

Straddle의 구성 옵션중 풋옵션 매도로 부터 오는 손실은 주가가 0이 될 때 멈춥니다. 하지만 주가가 무한대로 오를 경우 콜옵션 매도로 부터 오는 손실은 무한대가 될 수 있다는 점. 왜 이 전략이 큰 위험을 동반한다고 하는지 아시겠죠?

다음과 같은 가정을 해보겠습니다.

- 기초자산: 주식 XYZ 100주 현재가 100

- 투자자의 시장전망: 주가의 방향은 모르지만 변동성 하락 예상

- 투자자의 목표: 주가의 방향에 상관 없이 큰 움직임이 없을 경우 프리미엄 수익.

- 전략: 주식 XYZ을 기초주식으로 하는 콜옵션과 풋옵션을 (두 옵션 모두 3개월 뒤 만기, 행사가 100, 프리미엄 15) 매도

옵션만기 손익그래프를 한번 살펴볼까요? 세가지의 시나리오를 가정해 보겠습니다.

시나리오 1

- 주가 150으로 상승시

- 100-150+(15X2) = – 20

- – 20 X 100주 = – $2,000 손해

시나리오 2

- 주가변동 없을시

- (15X2)X100 = $3,000 수익

시나리오 3

- 주가 50으로 하락시

- (50-100)+(15X2) = – 20

- – 20 X 100 = – $2,000 손해

옵션 양매도 (Short Straddle)는 방향에 상관 없이 수익을 낼 수 있습니다. 하지만 주가의 움직임이 받은 프리미엄의 총 합보다 더 많이 움직이면 큰 손실을 발생시킬 수 있다는 점 꼭 명심하시길 바랍니다.

이 전략을 조금 더 성공적으로 이끌기 위해서는 콜옵션과 풋옵션을 최대한 높은 가격에 매도하는 것이 중요합니다. 그래야 이 전략의 수익구간의 폭을 최대한 늘릴 수 있기 때문입니다. 그러기 위해서는 내재변동성이 언제 고평가 되는때를 잘 분석해야 한다는것. 이 전략에서 수익을 내는 핵심이라고 할 수 있겠네요.

여러분께 도움이 되는 웹사이트를 만들고자 노력하는 중입니다. 혹시 수정이나 보완이 필요한 부분을 발견하신다면 언제든지 info@mikookoption으로 알려주시면 감사드리겠습니다. 앞으로 더 노력하겠습니다.

– 로우키 올림 –