1. 레버리지로 투자금 대비 높은 수익률을 낼 수 있다.

옵션 거래는 훨씬 적은 투자금으로 기초자산을 매수 (또는 매도) 하는 효과를 만들어 낼 수 있습니다. 예제의 간단화를 위해 마진 계좌가 아닌 현금 계좌로 가정하겠습니다. 투자자가 아마존 주식에 관심이 있다고 해 봅시다. 그리고 그 투자자는 앞으로 아마존 주가가 한달안에 20% 상승할 것이라고 믿고 있습니다. 현재 아마존 주식의 시가는 $3,191입니다. 아마존 주식 100주를 사려면 $319,100의 투자금이 필요합니다. 만약에 아마존 주식이 20% 상승했을 경우 수익은 약 (1.2-1)*319,100 = $63,820 가 됩니다.

반면에 현재 아마존의 가격과 등가격(At-the-Money)인 아마존 주식 콜옵션을 사려면 128.50 X 100 = $12,850만 필요합니다. 나중에 다루겠지만 옵션 한계약은 주식 100주에 대한 계약이기 때문에 100을 곱합니다. 아마존 주식이 20% 올랐을때의 수익은 약 $51,000정도가 발생하는군요. 이처럼 옵션 투자는 투자금 대비 높은 수익률을 낼 수 있는 높은 레버리지를 제공합니다.

2. 소유한 주식을 담보로 인컴 수익을 낼 수 있다.

옵션은 기초자산에 대한 권리입니다. 내가 그 기초자산을 이미 소유하고 있다면 그것을 담보로 사용하여 추가 수익을 낼 수 있습니다. 한 투자자가 아마존 주식 100주를 최초 매수가 $3,000에 소유하고 있다고 가정해 봅시다. 그 투자자는 그 주식을 정해진 가격에 살 수 있는 권리 (콜옵션)를 누군가에게 돈을 받고 미리 팔 수 있습니다. 그러할 경우 주가가 상승하지 않아도 수익이 발생합니다.

3. 다양한 수익 발생 구조

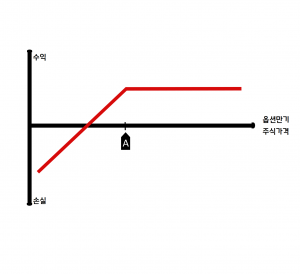

주식에 투자를 해서 수익을 내려면 기본적으로 주가가 상승하거나 하락(공매도의 경우)해야 합니다. 때문에 주식투자는 굉장히 1차원인 수익구조를 제공한다고 할 수 있겠습니다. 만약에 방향성이 1프로라도 틀리면 손해가 나는 것이지요. 반면에 옵션으로 수익을 내는 방법은 주가뿐만 아니라 시간, 변동성, 이자율등 다른 여러가지에 의해 결정됩니다. 때문에 단순한 1차원 적인 수익구조에서 벗어나 다양한 전략들을 만들어 낼 수 있습니다. 한 옵션을 다른 옵션과 합성해서 새로운 또하나의 전략을 만들 수 있고 보편적으로 쓰는 전략만 약 30가지가 넘습니다. 마치 여러가지의 의학 재료를 섞어 약을 제조해 여러가지 아픈 곳을 치료할 수 있는 것처럼 옵션끼리의 합성을 통해 여러 시장상황에 맞는 전략을 제조해 낼 수 있는 것입니다. 예를들면, 주가의 방향은 앞으로 어떻게 될 지 모르지만 많이는 변하지 않을 것이라는 전망이 있을때 Short Straddle이라는 전략을 구사할 수 있습니다. 주가가 어떠한 범위 안에서만 움직이면 수익이 생기는 구조입니다. 또 반대로 주가의 방향에 상관없이 크게 움직일 것이다라는 전망이 있을때 Long Straddle 이라는 전략을 구사할 수 있습니다. 주가가 방향에 상관 없이 어떤 수준만 넘어서 크게 움직이면 수익이 나는 구조입니다. 방금 말씀드린 두가지 전략은 정말 수많은 옵션 합성전략의 일부분일 뿐이며 옵션으로 시장에 대응하는 방법은 정말 무궁무진 합니다.

4. 나의 개인 보험회사를 운영할 수 있다.

옵션 거래의 세상에서는 내가 권리를 사는 권리 매수자가 될 수도 있지만 반대로 권리 매도자가 되는것도 가능하다. 내가 권리 매도자가 된다는 것은 내가 보험회사를 경영하여 보험 판매로 수익을 내는 것과 같은 효과를 줍니다. 보험회사가 수익을 내는 방법을 생각해 볼까요? 보험회사는 돈을 미리 받고 정해진 시간에 어떠한 이벤트가 발생했을때 돈을 지불한 사람과 계약한 것을 들어주는 권리를 사람들에게 팔아 수익을 냅니다. 옵션 매도자 역시 미리 돈을 받고 정해진 시간안에 정해진 어떠한 상황이 될 경우 옵션 매수자와 계약한 부분을 이행합니다. 투자자는 한 개인이지만 보험회사처럼 여러가지 보험들을 제조하여 시장에 팔 수 있는 것입니다.

5. 비효율적 옵션 시장으로부터 오는 더 많은 기회가 있다.

이부분은 옵션 거래의 장점이 될 수도 있고 때로는 단점이 될 수도 있습니다. 가끔 상대적으로 덜 유동적인 주식을 기초자산으로 하는 옵션의 경우 Bid와 Ask의 격차가 상당히 벌어져 있을때가 있습니다. 그 뜻은 옵션 매수자와 매도자가 생각하는 그 옵션의 적정가치의 괴리가 상당히 크다는 것입니다. 이런 상황에서 이미 있는 옵션 포지션을 정리하려고 하는 쪽이 지쳐서 상대방이 원하는 가격에 맞추려고 할때가 있습니다. 또한, 옵션의 가치는 기초 주가의 방향뿐 아니라 다른 변수들에 의해 영향을 받기 때문에 비효율적 가격이 형성될 가능성이 주식보다 더 크다고 할 수 있습니다. 옵션의 가치평가 모델은 주식의 가치평가보다 훨씬 복잡하고 변수가 많기 때문에 시장 참여자들의 주관성의 괴리가 더 넓게 일어날 수 있는 것입니다.