프리미엄이란?

옵션계약에 대해 아직 완벽히 이해가 되지 않은 분들을 위해 다시한번 프리미엄이 무엇인지 간단히 복습해 보겠습니다. 옵션계약 거래에는 항상 매수자와 매도자가 존재합니다. 그리고 모든 옵션계약에는 (1) 기초자산 (2) 기초자산에 대한 어떠한 옵션을 행사할 수 있는 조건 (예: 행사가), 그리고 (3) 계약의 만기일이 명시되어 있다고 배웠습니다.

이러한 옵션계약을 매수하는 사람의 입장에서는 옵션을 행사할 수 있는 권리를 얻는대신 프리미엄이라는 옵션의 대가에 상응하는 돈을 바로 매도자에게 지불하여야 합니다. 반대로 옵션 매도자는 프리미엄을 받는 대신 동의한 권리계약에 복종해야 합니다.

그렇다면 이제 옵션 매수자가 매도자에게 프리미엄이라는 것을 지불해야 한다는것은 알겠는데 과연 이 프리미엄이 얼마인지는 어떻게 정해지는 걸까요? 지금부터는 어떤 요소들이 이 프리미엄을 구성하는지 알아볼 차례입니다.

프리미엄 = 내재가치 + 시간가치

프리미엄은 크게 내재가치과 시간가치로 이루어져 있습니다.

내재가치란?

내재가치란? – 내재가치란 영어로 Intrinsic Value라고 합니다. 이 말뜻을 한국어로 풀이해 보면 고유한 “이미 갖고 있는”, 또는 “본질적인” 가치라는 뜻으로 해석될 수 있습니다. 그렇다면 옵션에서 이 본질적인 가치란 무엇이며 어떻게 계산할 수 있는 것일까요?

내재가치란 옵션의 매수자가 지금 당장 권리를 행사하였을때 바로 발생하는 이론적인 기본 가치를 말합니다. 그리고 내재가치의 존재 여부는 현재 기초자산의 가격과 옵션의 행사가와의 관계로 인해 결정됩니다. 쉬운 이해를 위해 간단한 예를 들어보겠습니다. 투자자 A씨와 B씨가 행사가만 다른 애플의 콜옵션 한계약을 매수하였다는 시나리오를 행사가만 다르게 하여 비교해 봅시다. 현재 애플의 주가는 공통적으로 130불이라고 가정합니다.

시나리오 #1: 콜옵션 행사가 100불

- 100주를 100불에 매수할 수 있는 권리

- 행사가 < 현재 기초주가

- A씨의 콜옵션 권리행사 후 주식 매수

- 시장에서 바로 130불에 매도

- 내재가치: 130 – 100 = 30

시나리오 #2: 콜옵션 행사가 150불

- 100주를 150불에 매수할 수 있는 권리

- 행사가 > 현재 기초주가

- B씨의 콜옵션 권리행사 포기

- 왜냐하면 권리를 행사한 후 150불에 매수하여 시장에서 130불에 매도하는 것이 의미 없음

- 그러므로 내재가치 = 0

콜옵션의 내재가치 = MAX (0, 현재 기초자산가격 - 행사가)

그렇다면 이번에는 풋옵션의 예를 들어볼까요? 위의 예제와 모든 상황이 같은 상황에서 콜옵션만 풋옵션으로 바꿔봅시다.

시나리오 #1: 풋옵션 행사가 100불

- 100주를 100불에 매도할 수 있는 권리

- 행사가 < 기초주가

- A씨의 풋옵션 권리행사 포기

- 왜냐하면 시장에서 130불에 매수한 뒤 권리를 행사하여 100불에 매도하는것이 의미 없음

- 내재가치 = 0

시나리오 #2: 풋옵션 행사가 150불

- 100주를 150불에 매도할 수 있는 권리

- 행사가 > 기초주가

- B씨는 풋옵션 권리행사 후 주식 매도

- 시장에서 주식을 130불에 매수한 후 바로 옵션을 행사하여 150불에 매도

- 내재가치: 150 – 130 = 20

풋옵션의 내재가치 = MAX (0, 행사가 - 현재 기초자산가격)

요점정리

- 내재가치는 옵션을 지금 당장 행사했을때 바로 발생하는 이론적인 기본 가치이며 옵션이 가질 수 있는 최하의 가치. 따라서 내재가치는 0이 최소이며 마이너스는 될 수 없음. 왜냐하면 옵션을 행사를 해서 시장에서 바로 정리를 했을때 손해가 발생하는 시나리오라면 그냥 행사를 안하면 되는 것이기 때문.

- 외가격 (out-of-the-money, 또는 줄여서 OTM)이거나 등가격(“at-the-money”, 또는 줄여서 ATM)일 경우 내재가치는 0 .

- 내가격 (in-the-money 또는 줄여서 ITM)일 경우 내재가치는 0이상.

- 내가격의 뜻을 아직도 이해못했다면 여기로.

시간가치란?

시간가치란? – 영어로 Time Value 혹은 Extrinsic Value라고 합니다. 시간가치는 간단히 설명해서 옵션의 프리미엄 중 내재가치를 제외한 그 나머지 부분을 말합니다.

시간가치 = 옵션 프리미엄 - 내재가치

시간가치는 궁극적으로 시장참여자들의 그 옵션의 성공확률과 수익성에 대한 기대치와 수요를 반영하는 값이라고 해석할 수 있습니다. 그리고 시간가치에 영향을 주는 요소는 크게 (1) 옵션 만기일까지의 잔존기간 (2) 변동성 (3) 이자율 (4) 배당 이 있습니다. 이중 변동성은 시장에서 직접적으로 관찰할 수 없는 값으로써 블랙숄즈와 같은 옵션 프라이싱 모델로부터의 역산을 통해서만 구해질 수 있는 값입니다.

만기일까지의 잔존기간

옵션 만기일까지의 잔존기간 – 영어로 Time to Maturity라고 합니다. 잔존기간과 옵션의 시간가치에는 어떤 관계가 있을까요? 이해를 돕기 위해 실생활 예제를 하나 들어봅시다. 예를들어 본인이 자동차 보험에 가입한다고 생각해 봅시다. 보험 가입자 입장에서 보험으로 커버되는 기간이 길면 길수록 사고로부터 보상을 받을 권리가 있는 기간이 길기 때문에 전체 보험비가 더 비쌀것입니다. 옵션도 마찬가지로 잔존기간이 길면 길수록 옵션매수자가 원하는 방향으로 기초자산의 가격이 움직일 수 있는 시간적 여유가 많기 때문에 프리미엄이 더 높습니다.

현재가 130불인 주식을 기초자산으로 하는 행사가 150의 콜옵션 매수자를 예로들어봅시다. 만약에 내일 당장 만기가 되는 옵션과 30일 후에 만기가 되는 옵션이 있다면 어떤 옵션을 선택하시겠습니까? 하루만에 주가가 20이 상승할 확률이 더 클까요 아니면 한달사이에 그런일이 발생할 확률이 더 클까요? 당연히 후자이고 이와같은 그 옵션의 성공확률과 수익성에 대한 기대치는 시장에서 프리미엄에 그대로 반영되는 것입니다.

그렇다면 풋옵션의 경우에서는 어떨까요? 풋옵션 매수자의 관점으로 보나 콜옵션 매수자의 관점으로 보나 옵션의 잔존기간이 길면 길수록 더 매력적인것은 같을 것입니다.

변동성

변동성 – 기초자산 가격의 기대 변동성또한 옵션의 시간가치에 영향을 주는 요소중 하나입니다. 이번에도 실생활 예제를 한번 들어보겠습니다. 한국과 일본의 지진 보험을 예로 들어봅시다. 우리는 보통 한국보다는 일본에서의 지진의 파동의 범위가 더 클 것이라고 예상합니다. 때문에 다른 모든 조건들이 동일하다고 가정할때 일본에서의 지진보험에 대한 수요가 더 높을 것이고 이는 더 높은 프리미엄으로 측정될 것입니다.

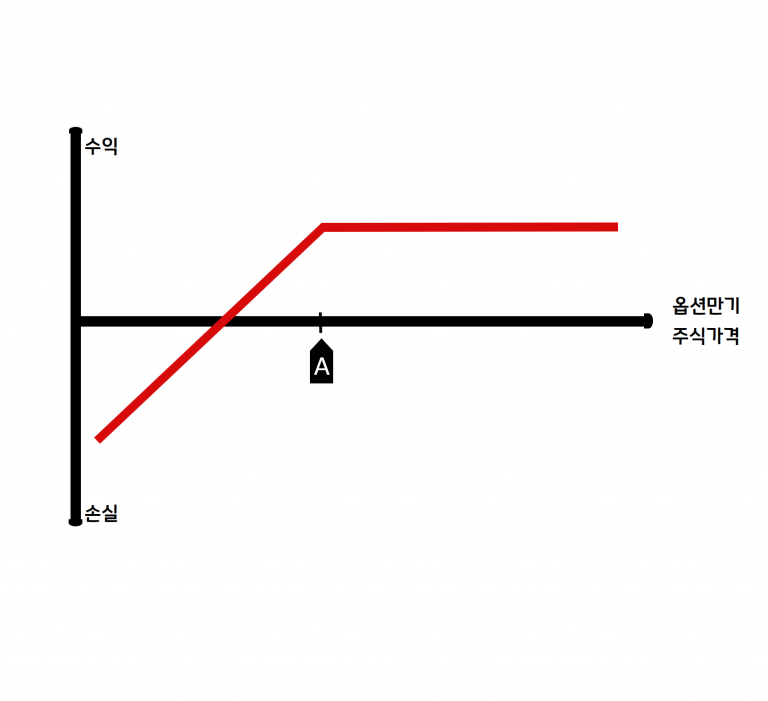

옵션에서도 마찬가지 입니다. 다른 모든 조건들이 동일하다고 가정하고 여기 코카콜라를 기초주식으로 하는 옵션과 잡주를 기초주식으로 하는 옵션이 있다고 합시다. 코카콜라가 한달사이 +/- 20% 움직일 확률과 잡주가 +/- 20% 움직일 확률 어느것이 크다고 예상되시나요? 개인적으로 저는 잡주가 그럴 확률이 크다고 봅니다. 예상되는 주가의 변동성이 더 크다는 뜻은 옵션 매수자로써 옵션을 행사할 수 있는 상황이 올 수 있는 확률도 크다는 뜻이기 때문에 이러한 기대감 또한 옵션의 시간가치에 하나의 요소로써 반영되는 것입니다. 여기서 더 흥미로운 점은 옵션의 매수자 입장에서 보면 만기시 최대 가능 손실은 프리미엄 지불한 만큼으로 제한되어 있는 반면 만기시 최대 가능 수익은 훨씬 높기 때문에 (콜옵션의 경우 이론적으로 무한대) 변동성이 높으면 높을수록 손실에 대한 부담을 수익에 대한 기대감이 압도하게 된다는 것입니다.

변동성에는 크게 내재변동성과 과거변동성 두가지가 있습니다. 내재변동성은 아주 주관적인 것이고 시장에서 직접적으로 관측되는 수치는 아닙니다. 다만 블랙숄즈같은 옵션 프라이싱 모델에서의 역산을 통해 이의 이론적 근사값을 뽑아낼 수는 있습니다. 내재변동성은 시장참여자들의 그 옵션의 기초자산의 만기일 내 미래 변동성에 대한 예측을 옵션 가격에 반영하며 영어로는 Implied Volatility (또는 줄여서 IV)라고 합니다. 그리고 우리가 앞으로 옵션거래를 하는데 있어서 가장 중요하게 알아야 하는 요소들중 하나가 됩니다. 또다른 변동성에 대한 해석으로는 과거변동성이 있는데 이는 과거 기초자산 가격의 변동을 토대로 계산된 것입니다.

다시한번 정리해보면 변동성과 옵션의 시간가치와의 관계는 다음과 같습니다.

- 시장이 기대하는 변동성이 높을수록 시간가치도 높아진다.

- 시장이 기대하는 변동성이 낮을수록 시간가치도 낮아진다.

이자율과 배당

이자율 – 이자율 또한 옵션의 시간가치에 영향을 줍니다. 여기서 이자율이란 아무런 위험을 동반하지 않는 이자율, 즉 무위험 이자율을 의미합니다. 우리가 여기서 블랙숄즈 전체를 파고들 필요는 없고 Standard Normal Probability Distribution을 제외하고 아주 간소화 해 생각해 보자면.

콜옵션의 경우 (콜프리미엄 = 기초자산 가격 – 현재로 디스카운트한 행사가)라고 한다면 높은 무위험 이자율은 공식 뒷부분인 행사가의 현재가치를 감소시킴으로 인해 콜옵션 프리미엄을 증가시킵니다. 반면에 풋옵션의 경우 (풋프리미엄 = 현재로 디스카운트한 행사가 – 기초자산 가격) 아주 간소화 한 공식을 보았을때 높은 무위험 이자율은 공식의 앞 부분인 행사가의 현재가치를 감소시킴으로 인해 풋옵션의 프리미엄을 감소시킵니다. 여기서 갑자기 이해하기 어려워 하실 수도 있지만 다행히 이자율에 대한 부분은 옵션거래가 대부분 단기투자인 성격상 그렇게 크게 영향을 미치지는 않기 때문에 너무 걱정하지 않으셔도 됩니다.

배당 – 배당의 경우 우리가 주로 관심을 갖고 있는 미국 주식을 기초자산으로 하는 옵션의 가격에 영향을 주는데요. 그 이유는 콜옵션의 매수자와 같은 경우 배당을 받을 권리가 없는 반면 기초주식을 직접 소유한 투자자는 배당을 받을 권리가 있기 때문입니다. 그결과 콜옵션의 경우 배당락일 내재가치 하락으로 인해 가치가 하락하고 풋옵션의 경우 그 반대로 내재가치 상승으로 인해 가치가 상승하게 됩니다. 배당금 관련 조금더 자세한 설명을 원하시면 자주묻는질문란을 참고해 주세요.

여러분께 도움이 되는 웹사이트를 만들고자 노력하는 중입니다. 혹시 수정이나 보완이 필요한 부분을 발견하신다면 언제든지 info@mikookoption으로 알려주시면 감사드리겠습니다. 앞으로 더 노력하겠습니다.

– 로우키 올림 –