옵션거래는 대부분 마진계좌를 필요로 하고 정말 위험할 수 있기때문에 충분한 실전예제로 모든 상황에 대응할 수 있는 실력을 쌓아놓는것이 정말 중요합니다. 이번 강의에서는 실제 미국 주식을 기초자산으로 하는 옵션 데이터를 가지고 콜옵션 관련 예제를 다뤄보도록 하겠습니다.

이전 강의에서 다뤘듯이 미국주식 옵션은 만기일 전 언제든지 행사할 수 있는 미국형 (American Style) 옵션입니다. 때문에 만기일에만 행사가 가능한 유럽형 (European Style)보다 신경써야 할 부분이 더 많다는 점 먼저 유의하시길 바랍니다. 그리고 Mikook Option웹사이트에서 다루는 실전 예제들은 거래 수수료나 기타 Fee가 없다고 가정한다는 점도 염두해 주시길 바랍니다.

실전예제에 앞서 1분정도 아주 간단히 콜옵션에 대해 복습해 보도록 하겠습니다. 이미 기초에 대해 완벽히 이해하신 분들은 밑의 실전 예제 섹션으로 바로 넘어가 주시기 바랍니다.

콜옵션에서 내가 가질 수 있는 포지션은 ?

- 콜옵션 매수자 (Call Holders) – 기초자산 매수권 소유

- 콜옵션 매도자 (Call Writers) – 기초자산 매도 의무

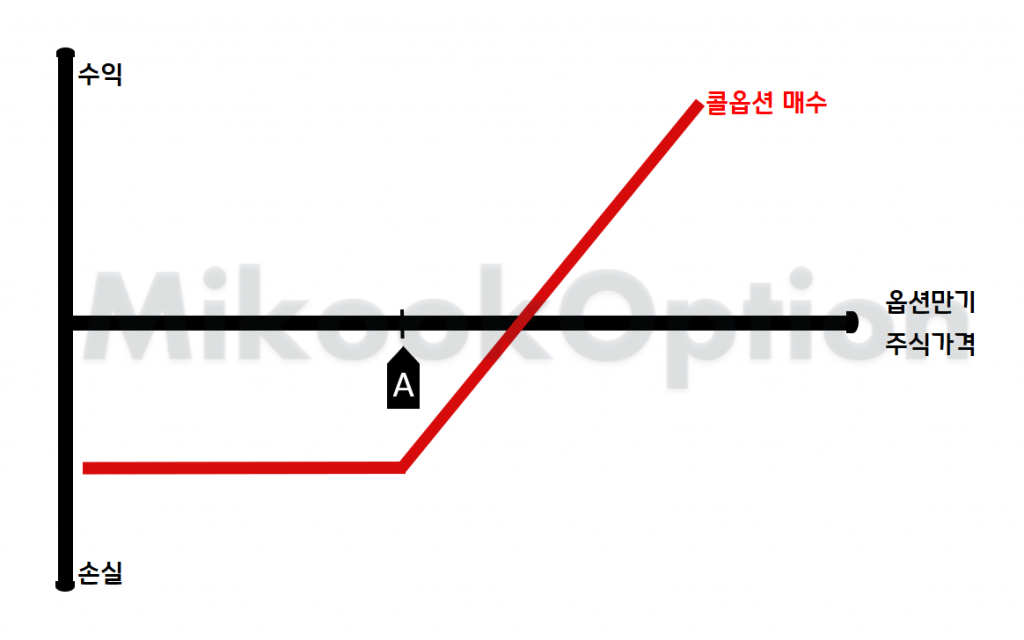

콜매수는 미국 주식이 상승세(Bullish)가 예상될때 잡는 포지션입니다. 만약에 옵션 만기일 전에 기초주식 주가가 크게 상승하면 콜매수자는 옵션을행사합니다. 콜매도자로 부터 행사가 A에 매수를 한다음 주식시장에서 더 비싼 가격에 바로 매도할 수 있기 때문입니다.

- 옵션만기일 최대 가능 수익: 무한대

- 옵션만기일 최대 가능 손실: 프리미엄

- 옵션만기일 손익분기점: 행사가 + 프리미엄

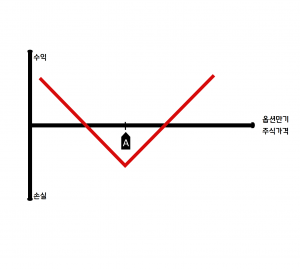

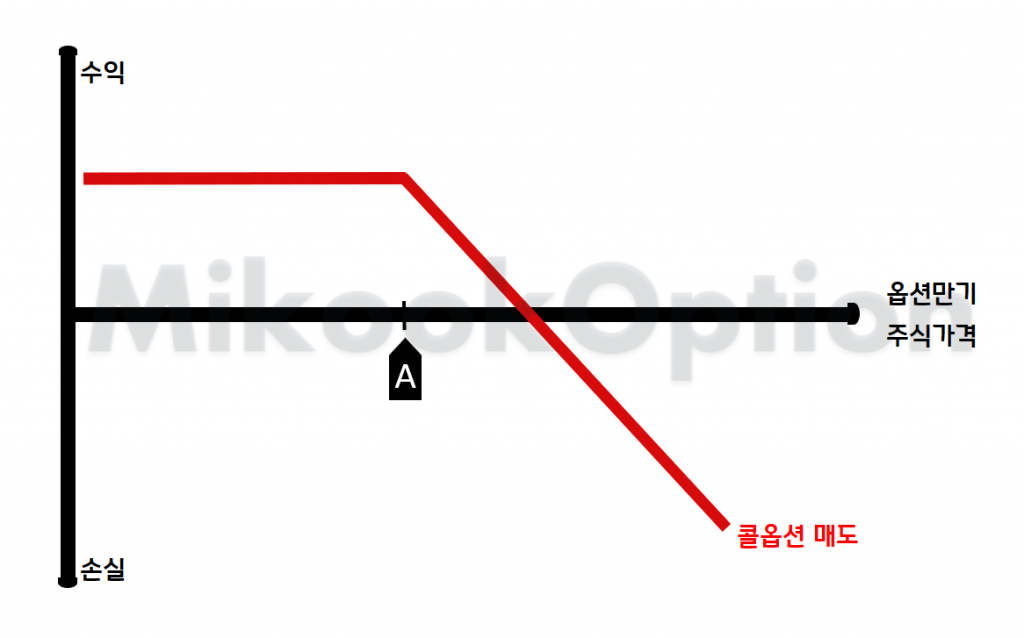

콜매도는 네가지중 가장 위험도가 큰 옵션포지션입니다. 보통 미국 주식이 일정 수준 더이상 오르지 않을것이 예상될때 잡는 포지션입니다. 만약에 옵션 만기까지 행사가 아래에서 머문다면 매도한 콜옵션은 휴지가 된다는 바램에서 입니다.

- 옵션만기일 최대 가능 수익: 프리미엄

- 옵션만기일 최대 가능 손실: 무한대 (가장 위험)

- 옵션만기일 손익분기점: 행사가 + 프리미엄

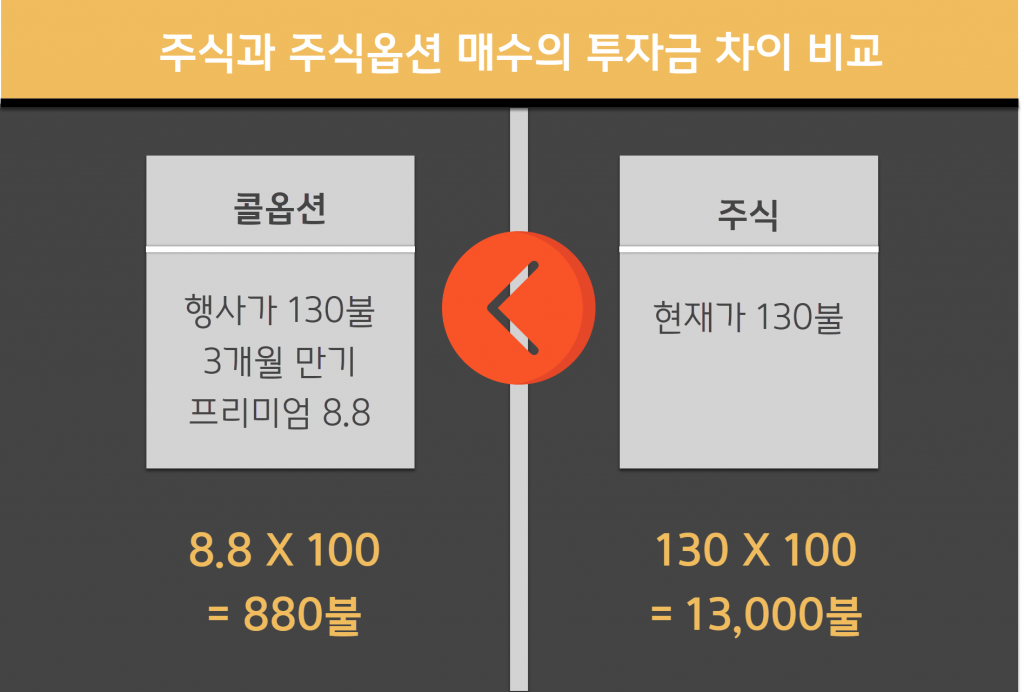

현재 가격이 130불인 미국 주식이 있습니다. 그리고 그 미국 주식을 기초자산으로 하고 행사가 130불에 3개월 만기라는 조건인 옵션이 있습니다. 그옵션의 프리미엄은 현재 8.8불입니다.

콜옵션 매수자: 미국 주식 옵션 개미투자자 김씨는 앞으로 3개월 내에 그 주식이 엄청난 상승을 보여줄 것으로 기대하고 있습니다. 하지만 돈이 다른 자산에 묶여있기에 최소한의 투자로 수익을 내고싶어합니다. 결국, 주식 매수대신 그 주식을 정해진 가격에 매수할 수 있는 권리(콜옵션)을 한계약 매수하기로 합니다. 콜옵션 한계약 매수시 드는 비용은 880불 (8.8불 X 100)인 반면 그 주식 100주를 직접 매수하려면 13,000불 (130불 X 100주)라는 큰 돈이 필요하기 때문입니다.

콜옵션 매도자: 반면에 경제전문가 B씨는 그주식이 이미 충분히 상승했다고 생각하고 있습니다. 그래서 시장에서 큰 주식상승이 없을때 프리미엄 인컴을 얻을 수 있는 콜매도 포지션 (한계약)을 택합니다. B씨는 이 콜매도가 엄청난 위험을 동반한다는 것을 잘 알고 있습니다. 만약에 주가가 반대로 상승해 버리면 엄청난 손실을 발생시킬 포지션이기 때문입니다. 이러한 콜매도 포지션을 네이키드콜 (Naked Call)이라고 합니다.

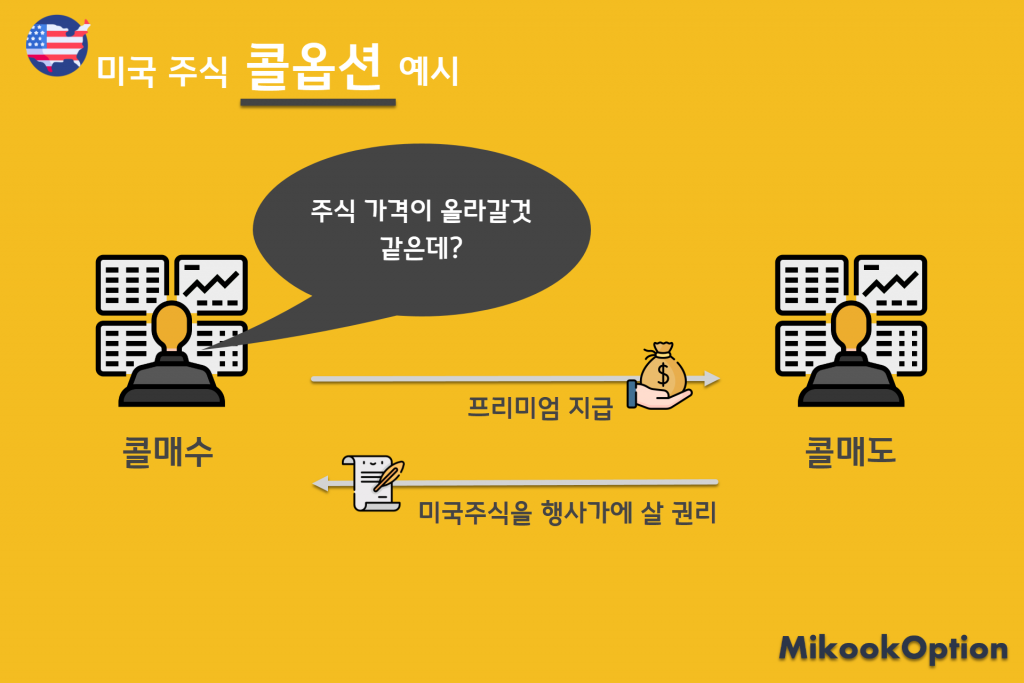

수많은 옵션매수자와 매도자들중에 둘의 거래가 서로 당사자가 누군지 모르는 상태로 성사됩니다. B씨의 계좌에 A씨가 지급한 프리미엄이 도착합니다.

그 후 만기일이 되기전 어느날..

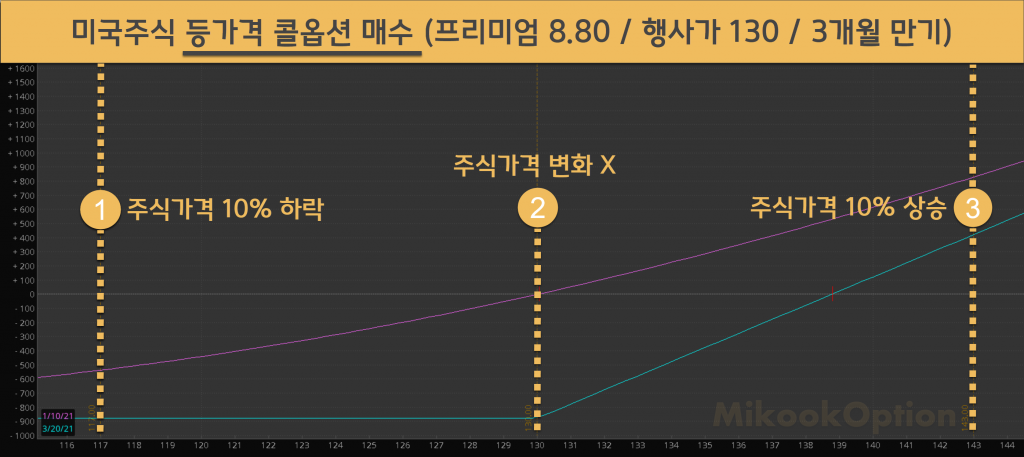

콜옵션 매수자 (A씨) 의 관점 손익 시나리오

시나리오 1) 악재로 인해 주식의 가격이 10% 하락합니다. 콜옵션 매수자인 A씨의 입장에서는 안타까운 상황입니다. 콜옵션을 행사한다고 해서 아무런 이득이 없기 때문입니다. 결국 옵션의 만기일이 오고 A씨가 보유한 콜옵션은 그만 휴지조각이 되고맙니다. A씨의 최종적으로 880불의 손실을 입고맙니다.

시나리오 2) 그후로 아무런 주가의 변동이 없었습니다. 때문에 콜옵션을 행사하는것이 아무런 의미가 없습니다. 결국 주가가 변하지 않은 상태로 옵션의 만기가 옵니다. A가 콜옵션 값으로 지불한 880불은 A씨의 손실이 됩니다.

시나리오 3) 호재로 인해 주식의 가격이 10% 상승합니다. A씨는 콜옵션을 행사하여 B씨로부터 한주당 130불에 100주를 매입합니다. B씨는 주식 100주를 시장에서 143불에 매수한뒤 A씨에게 130불에 넘겨줍니다.

A씨는 매입한 주식을 바로 시장가 주당 143불에 처분합니다. 옵션거래시 프리미엄 880 불을 지급했으므로 최종적으로 420불의 수익 (143-130-8.8)X100 을 냅니다.

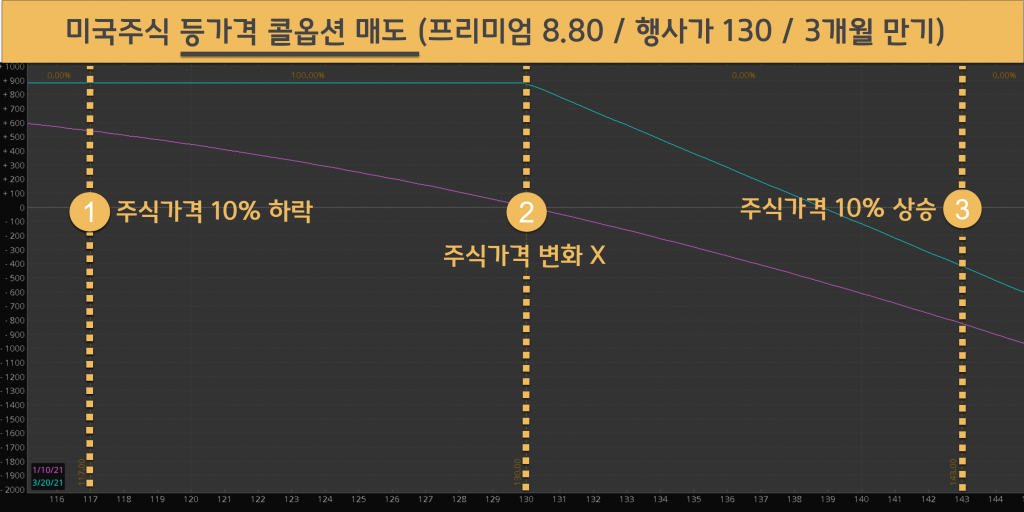

콜옵션 매도자 (B씨) 의 관점 손익 시나리오

시나리오 1) 콜매도자인 B씨는 A씨에게는 프리미엄으로 받은 880불이 수익이 됩니다. B씨가 원했던 프리미엄 인컴을 얻는 결과가 되었습니다.

시나리오 2) A가 콜옵션 값으로 지불한 880불은 B씨의 수익이 됩니다.

시나리오 3) B씨는 주식 100주를 시장에서 143불에 매수한뒤 A씨에게 130불에 넘겨줍니다.

B씨는 420불의 손실 (130-143+8.8)X100이 납니다. 하지만 주가가 더 상승하지 않은것에 다행이라고 생각합니다. 만약에 주가가 계속 올랐다면 손실이 무한대로 늘어날 수도 있었기 때문입니다.