적어도 미국옵션의 기초강의이상을 이수하신 분들이라면 충분히 실전에서 사용 가능하시리라 생각됩니다.

프리미엄 인컴 취득

장기투자를 목표로 주식을 보유한 투자자가 시장의 단기적 전망이 좋지 않을때 보유주식을 담보로 한 콜옵션 매도를 통해 프리미엄 취득을 하는것이 커버드콜의 보편적인 목적입니다. All else equal(기초자산과 내재변동성의 변동이 없을꺼라는 가정아래), 시간이 지나면 매도한 콜옵션의 가치가 하락합니다. 만기가 다가오면서 매도한 콜옵션이 OTM (Out-of-the-Money)의 상태로 결국 0의 가치가 되면 이미 받은 프리미엄은 투자자의 인컴이 되는 것입니다.

한정적 약세장 방어

기초자산에 대한 시장전망이 좋지 않을경우 아닐경우 투자자의 심리가 불안하겠죠. 커버드콜 전략을 사용하면 콜매도시에 받는 프리미엄만큼 일정부분 포트폴리오의 가치가 보호됩니다. 그래서 만약에 단기적 시장전망에 확신이 없을경우에도 커버드콜을 사용할 수 있습니다.

기초자산 포지션 정리

어떠한 경우에는 미리 보유하고 있던 주식을 그냥 처분하는 것보다 콜옵션 매도를 통해 자연스럽게 정리를 하는 투자자들도 있습니다. 매도한 콥옵션의 가치가 제로로 만기(Out-of-Money)가 되면 계속해서 다음텀으로 Rollover하면서 프리미엄을 받아먹고 결국 ITM (In-the-Money)상황이 되면 콜매수자가 권리행사를 하여 자연스럽게 주식이 정리되도록 하는 방식입니다. 보유하고 있는 주식포지션에 미련이 없을때 이런 전략을 사용합니다.

예제의 간단화를 위해 옵션의 기초자산을 미국 개별주식으로 가정합니다.

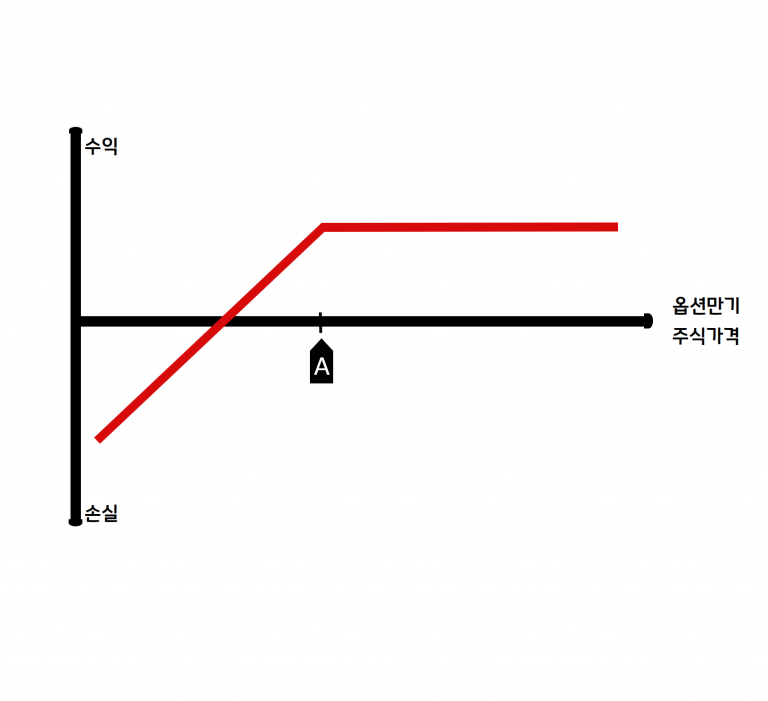

- 주식을 콜옵션 1계약당 100주 이미 보유 (또는 새롭게 매수 “Buy-Write”)

- 보유중인 주식의 100주당 1계약의 행사가 A (보통 OTM, 외가격)의 콜옵션 매도

옵션만기시 최대가능수익 = 행사가 – 주식매수가 + 프리미엄

- 프리미엄을 얻고 주식가격하락으로 인한 손실폭을 줄이는 대신 최대가능수익의 한계가 생깁니다.

- 최대가능수익의 상한선을 높이려면 행사가가 더 높은 콜옵션을 선택하면 됩니다.

옵션만기시 손익분기점 = 주식매수가 – 프리미엄

- 프리미엄을 받은만큼 손익분기점이 아래로 내려가게 됩니다.

옵션만기시 최대가능손실 = 프리미엄 – 주식매수가

- 주식의 가격이 0이 되어도 프리미엄을 받은만큼 손해가 줄어드는 것입니다.

- 때문에 최대가능손실이 그냥 주식을 매수했을때보다 낮습니다.

다음과 같은 가정을 해보겠습니다.

- 오늘의 날짜: 1/4/2021

- 기초자산: 아마존 주식 (AMZN) 100주 현재가 3182

- 투자자의 시장전망: 당분간 강보합이나 보합 예상.

- 투자자의 목표: 프리미엄 인컴

- 전략: 아마존 주식 100주매입 + 아마존 외가격 콜매도 (3/19/2021 만기, 행사가 3750, 프리미엄 53.65)

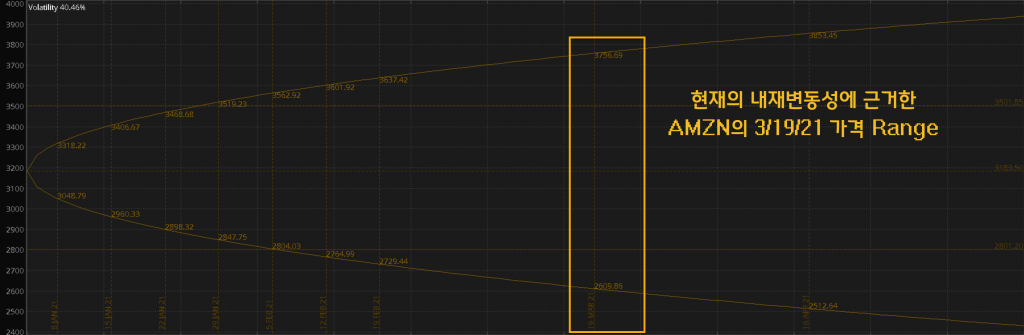

AMZN이 앞으로 약 3개월동안 어느정도의 주가움직임을 보일지 현재 내재변동성 (Implied Volatility)를 사용해 Range를 내보겠습니다. 정규분표가정 표준편차 1에서의 Range를 사용하겠습니다. 참고로 표준편차 1이라는 뜻은 옵션만기일에 아마존의 주가가 이 레인지안에서 끝날 확률이 약 68%라는 뜻입니다. 우리가 관심있는 이 레인지 상단의 3750 아래에서 주가가 끝날 확률은 (100%-68%)/2 + 68% 해서 약 84~85%정도가 되겠네요.

외가격 콜옵션중 아마존의 표준편차 1 레인지 상단쪽에 위치한 행사가 3750의 옵션을 선택하겠습니다. 참고로 외가격 (Out-of-the-Money) 옵션이란 현재 내재가치 (Intrinsic Value)가 없는 옵션을 말합니다. 이 예제에서는 현 주가가 3182이므로 3750의 행사가를 가진 콜옵션은 아무런 내재가치가 없기 때문에 외가격 콜옵션이라고 합니다. 그냥 주식매수와 비교했을때 이 콜옵션 전략이 추가수익을 낼 수 있는 확율은 위에서 보여드린 85%정도가 되겠구요. 나머지 약 15%의 확률로 주가가 행사가 이상으로 마감하면 오히려 콜옵션을 해서 기회비용이 발생하는 구간입니다. 왜냐하면 만약에 주식만 샀으면 수익이 더 높게 났었을테니까요.

옵션만기 손익그래프를 한번 살펴볼까요? 세가지의 시나리오를 가정해 보겠습니다.

시나리오 1

- 주가 3750으로 상승시

- 3750 – 3182 + 53.65 = 621.65

- 621.65 X 100주 = $62,165수익

시나리오 2

- 주가변동 없을시

- 53.65 X 100 = $5,365 수익

시나리오 3

- 주가 3000로 하락시

- – 3182 + +3000 + 53.65 = – 128.35

- – 128.35 X 100 = – $12, 835 손실

마지막 복습 몇가지만 해볼까요? 첫번째로, 시나리오 1에서 최대 가능수익의 상한선이 생기신것 보이시나요? 이것이 커버드콜의 단점입니다. Upside Potential의 한계가 있다는점. 만기일에 주가가 3750이상이라면 조금 배아프겠죠?

두번째로, 시나리오 2에서 기초자산의 주가가 그대로인데도 수익이 나는것. 바로 이미 받은 프리미엄 때문입니다.

세번째로, 시나리오 3에서 기초자산이 하락했을때 이미 받은 프리미엄때문에 하락분이 어느정도 상쇄되는점. 만약에 커버드콜을 하지 않고 아마존 주식을 샀으면 손실은 (3000-3182)X100 = – $18,200 이었겠죠?

여러분께 도움이 되는 웹사이트를 만들고자 노력하는 중입니다. 혹시 수정이나 보완이 필요한 부분을 발견하신다면 언제든지 info@mikookoption으로 알려주시면 감사드리겠습니다. 앞으로 더 노력하겠습니다.

– 로우키 올림 –